市场风格转化,震荡等待新财季

一周美股前瞻及个股交易机会(18/09/09)

本周美股前瞻(Sep 10 - 14)

[本期导读:夏季休假结束之后,大盘通常会走出反向修复行情。经历7月和8月份连续上涨,大盘回撤幅度尚在正常范围之内。目前资金有从成长型股票转向价值型股票的趋势。前期领涨的FAANG快速回落、软件、芯片和第三方支付板块开始高位盘整。蓝筹医疗龙头股、医疗保险板块、部分消费龙头股等开始支撑大盘。在月底美联储FOMC会议和18Q3新财季开始之前,股指继续维持高位震荡整理的可能性较大。本期将从前期强势板块的表现、18Q3财报预期以及各大指数关键技术点位等三个方面列举事实,避免情绪化干扰,从而尽量做出客观判断。大盘后期演变路径及个股交易机会可参看文中具体说明。]

北美夏季休假结束,大盘一改7、8两个月强势上升势头,标普自Aug 29创出新高2916之后,连续6个交易日单边回落。 前期领涨的板块如FAANG、芯片板块、以及第三方支付板块等快速回落,引发纳指快速跳水。加上外围宏观经济及地缘政治方面出现动荡,中美贸易战愈演愈列、美加贸易谈判进展缓慢、美日贸易纠纷又起,新兴经济体中VISTA各国货币大幅贬值,叙利亚及伊朗问题再次升温。美联储月底加息概率大幅上升,美元走强,国债收益率走高。新兴经济体股市、债市和汇市均承压,资本市场人心浮动,熊市气氛再次开始蔓延。

因休假连续停发多期后,本周笔者拟准备采取至下而上的方式,抛开难以把握的宏观政治经济事件,从各大指数技术点位、前期强势板块的表现、以及第三季度财报等多个方面进行详细分析。在跳进最终结论之前,通过列举我们能实际看到和把握的事实和数据,摒弃情绪性干扰,据此做出尽量客观的判断。

首先看看各大板块的表现:近期市场杀跌的主要动能来自前期领涨的科技龙头股,尤其以社交板块承受的压力最大。FB跌破前期低点$166,GOOGL跌破50天线$1215,TWTR周五跌破年线及前期低点$31一线,SNAP创出历史新低。上述个股均跌破重要支撑,股价下台阶整理,后期走势堪忧。此外,财报后放量拉升的AMZN和AAPL进入九月份后陷入调整,股价连续三天快速跳水,对市场人气打击很大。尽管两家股价依然走在上行通道内,但是本周初需要快速拉起,否则调整周期将会大大延长。NFLX本轮回升没有站上50天线再次回落,后市可能继续探底,目前股价远端支撑在年线附近。FAANG的集体陷落是纳指快速下挫的主要原因。

8月中下旬芯片板块开始回升转强,近期走势出现分化。领涨品种NVDA、AMD等创出近期新高后已经连续3天回落,本周需要尽快止跌。TXN、MU、AMAT、SWKS等均向下破位。目前只有QCOM、AVGO等尚维持上行态势。题材股中OLED、ROKU、ADP、WIX表现强于大盘,SHOP从年线处第三次拉起,该股压力依然在50天线附近。前期表现强势的软件板块最近三天也出现回落调整态势,但是整体表现还是相对抗跌,上升通道保持完整。近期需要密切关注是继续下行补跌,还是止跌回升。

金融板块中的银行龙头股GS、JPM、BAC、C、MS等近期随大盘回落,股价均接近重要支撑,本周需快速止跌。前期领涨的第三方支付板块中的个股如V、MA、PYPL等跟随科技龙头股快速回落,SQ、GPN、FISV相对抗跌。本周需尽快止跌,否则调整周期将会延长。近期表现强势,完全无视大盘独立上行的板块是医疗保险板块中的UNH、HUM、AET、CVS、ANTM、ESRX等个股,后市可继续关注。

消费板块因股票数量较多,走势分化明显。服饰继续回调、博彩向下破位、航空回落、酒店周五出现止跌反弹迹象,本周可关注是否持续。前期火爆的大麻板块近期开始震荡,后市需要休整。零售店龙头COST、HD、LOW,特种零售DG、ROST、ULTA,餐饮MCD、DNKN,烟草MO等走势独立于大盘继续走高,近期可多加留意。

其它各板块中能源继续回落调整,但是XLE、XOP、OIH均接近重要支撑位,本周可关注是否止跌。基础材料中的铜金铝等尚未企稳,但是铁矿石CLF有结束调整回升的趋势。军工和制造业板块上周相对抗跌,本周可继续关注机械CAT、DE、HON,制造MMM,军工BA、LMT、NOC、RTN等反弹走势能否持续。制药板块风格发生转换,前期大幅回升的品种近期开始回落调整,但是行业蓝筹品种如JNJ、MRK、PFE等继续走高。中概近期遭遇多事之秋,JD、BABA、TCEHY、NTES等龙头品种纷纷破位,BIDU、WB股价再次接近前期低点。次新股IQ、HUYA、BILI等也继续调整。

再来看看市场对18Q3财报预期:标普500家大公司18年第二季度盈利同比大幅增长达到惊人的25%,营收同比增长10.1%。不过市场普遍预期从第三季度开始增长将逐步放缓。18Q3盈利增长将回落至20%,营收回落至7.5%。其后会继续回落。目前市场预期18财年盈利增长20.6%,营收增长8.1%。19财年盈利增长会回落到10.3%,营收增长回落至5.2%。如果10月份开始的新财季确认上述趋势成立,那么18Q2将是美国企业盈利的拐点。基本面决定股市长期趋势,大盘后市上升动能也会逐步减弱,中长期将会形成冲高回落、震荡走低格局。

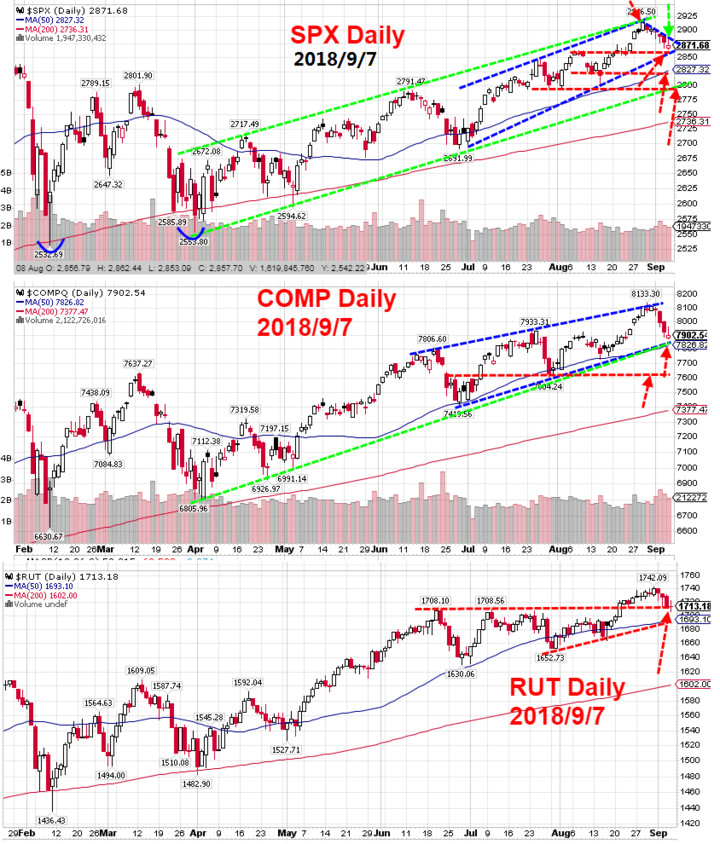

最后看一下各大指数的技术形态:如下图所示,尽管SPX自高点已经连续6个交易日回落,但是整体调整幅度尚在正常回撤范围内。只要股指守住2864-2854一线,自7月开始的上升通道就依然保持完整。如果后市跌破该区域,支撑将下移至50天线附近,即2830-2820一线。本月极端回撤支撑在2796附近。跌破该位置,意味着自4月份开始的本轮上涨趋势线破位,中长线投资者就要做好撤离的准备了。本周上行第一阻力在2884附近,重新站上该位置,调整可望转变成高位平台整理模式,以时间换空间,震荡等待10月开始的新财季。本月强阻力在前期高点2916一线。

其它指数情况稍有差异,纳指本周初将考验50天线支撑,该位置也是自4月和7月开始的两根趋势线的支撑位置,一旦失守会引发市场恐慌和更大幅度的下跌。中小盘指数周五也回撤到前期平台1708附近,本周需要尽快止跌回升,一旦该位置被跌破也回诱发更多短线多头离场,后续将下探50天线。

综上所述:经历7月和8月连续两个月上涨之后,股指出现修复整理是正常走势。目前市场深度指标急剧恶化,机构避险情绪上升,资金有从前期领涨的成长型股票转向价值型蓝筹股的趋势。在月底美联储FOMC会议和18Q3新财季开始之前,股指维持高位震荡整理的可能性较大。中长线投资者可继续关注医疗保险、医疗龙头股、消费龙头股的交易机会,对于近期开始调整的第三方支付板块、软件板块、芯片部分个股,需要密切关注本周能否止跌回升继续上行,或者走出补跌行情。对于前期强势领涨,近期大幅回落的品种比如FAANG、芯片部分个股,不排除短线会出现超跌反弹的可能性,但是仅适合Active Trader快进快出,中长线投资者需要耐心等待调整结束,然后视情况再决定是否参与。历史上来说,9月份通常是股市表现不佳、大幅震荡的月份,投资者宜减少仓位,风控第一,耐心等待调整结束。

重要基本面事件日程:

宏观数据:

本周重量级经济数据不多。周三公布美联储核皮书、PPI-FD数据,周四公布CPI数据,周五公布零售和进出口价格数据。此外,美加贸易谈判进程、美国对中国商品征税结果预期是市场关注的重点。

企业财报:

目前SPX前瞻市盈率为16.7,高于5年期均值16.3和10年期均值14.4。市场向下修正18Q3 盈利预期至+20%,营收+7.5%。目前预期18Q4盈利+17.4%,营收+5.9%。19Q1 盈利+7.2%,营收+6.2%。19Q2盈利+7.5%,营收+4.4%。

本周有1家标普500成分股公司KR披露业绩。部分重要公司财报日程如下(数据来源:Nasdaq网站):

周一:SONO

周二: -

周三: SAIC

周四: BRC、KR

周五: PLAY

(《美股交易决策系统》本年度最后一期课程9月14日开新班,由新浪微博 @船老大美股日志 主讲,报名请联系客服)

上周美股综述(Sep 3 - 7)

大盘指数:本周四大股指均回落调整。蓝筹股相对抗跌,道指全周微跌-48点,跌幅-0.19%,周线收十字星。科技股跌幅最大,纳指大幅下挫-207点,跌幅-2.55%。标普全周最高2900点,最低2864点,收盘2871,下跌29点,跌幅-1.03%。罗素2000收盘1713,下跌-27点,跌幅-1.58%。

商品:油价本周回落调整。全周最高$71.4,最低$66.86,收盘$67.75,下跌-2.94%。黄金继续下跌-0.52%,全周最高$1212,最低$1195,收盘$1200。美元指数小幅回升,最高95.68,最低94.83,收盘95.33,上涨+0.26%。 恐慌指数连续第二周回升,全周+15.7%,收盘报14.88。 芝加哥期权交易所指数Put Call Ratio大幅回升报1.73。

板块表现:标普9大板块3升5跌1平。防御性板块公用事业整体+1.18%,必需消费品+1.1%,工业板块+0.64%。科技股整体大幅-2.67%,其次是能源-2.2%和耐用消费品-1.17%。

本周分类行业涨幅超过+2%的包括休闲产品、家装零售、食品批零、烟草、酒类、再保险等。跌幅超过-3%的包括航运、博彩、汽车、铝、太阳能、油田设备与服务、服饰、芯片、网络、油田开采、房产服务等。

市场深度:本周两市股票涨跌比1907:4328(上周 )。创52周新高股票544 家(上周 ),创52周新低股票数量405 家(上周 )。价格位于SMA200年线上方的股票占比 49.8%(上周 %)。

注:以上内容仅代表作者个人观点,供学习交流之用。读者应自行判断,并对自己的投资行为负责。Stay With the Price Action!