股指二次探底,关注消费龙头走向

一周美股前瞻及个股交易机会(18/11/11)

本周美股前瞻(Nov 12 - 16)

[本期导读:美国中期选举尘埃落定,美联储本月维持利率不变,标普大公司第三季度财报基本定局,后续影响市场最大的不确定因素依然是中美贸易争端。股指连续两周大幅反弹之后,短线再次回落探底。市场能否如愿走出头肩底型态从而结束调整?本周应该重点关注哪些领涨品种?大盘重要点位及可能演变路径,强势板块及个股操作机会,详情请参看文中具体说明。]

美国中期选举尘埃落定,美联储本月维持利率不变,标普大公司第三季度财报基本定局。多重不确定性因素消除之后,美股连续第二周反弹。标普最高上行至10月高点2815后回落,全周收盘于2781点,上涨+58点,涨幅为+2.13%,周波幅将近100点。大盘蓝筹股继续领涨,道指本周上涨+718点,涨幅+2.84%。科技股和中小盘股冲高回落。纳指全周上涨+50点,涨幅+0.68%。罗素2000微涨1点基本平收。

市场深度指标好坏参半。尽管四大股指均收涨,但是两市股票涨跌比大幅回落至1.25:1(上周2.3:1)。创年内新高的股票数量较上周大幅增长近60%,创年内新低的股票数量也大幅回落,但是后者总数依然是前者的近2倍。重新收回到年线上方的股票数量增加不多,占比仅约1/3。市场心态依然谨慎,上涨缺乏普遍性基础。反弹最终是否能形成反转,尚需要进一步确认。

从各板块和个股的表现来看:各行业内大型蓝筹股表现明显好于其它二三线股,如医疗行业JNJ、MRK,军工BA、LMT,科技MSFT、INTC、TXN等表现明显抗跌。消费龙头股中如WMT、MCD、PG、SBUX、KO等继续创出新高,COST、HD、DIS等也再次冲击前期高点,是少有维持上行趋势的品种,也是支撑指数的主要力量。金融行业中医疗保险板块龙头UNH、AET、HUM、CVS等走势尽管凝重,但依然创出年内新高,是分类行业中仅有走在上升通道的品种。其它行业整体趋弱,仅有少数个股因业绩利好表现较强。

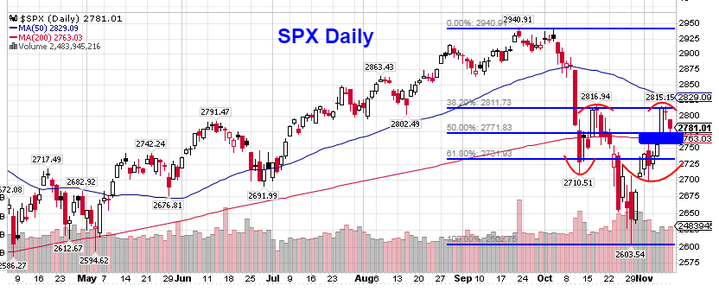

从技术图形来看:上期文章我们提示了几种可能的演变路径,其中最为强势的走法是路径1。股指周三借助中期选举结果揭晓之机大幅飙升,SPX最高精确到达该路径第一个Leg指出的高点2815,从而完成了反弹最大的上升浪。周四和周五股指连续回撤,最低正好下探至年线2763后反弹。股指正走在上期图示路径1 的第二个下降Leg中,尚目前不能确认回调已经完成。

本周宏观消息面相对平静,后续最大的不确定因素依然是中美贸易争端,短线我们可以更多关心技术形态如何演变。SPX周五暂时在年线获得支撑,但是尚需要后续确认该支撑是否有效。本周标普第一个强支撑区域在2756-2774之间,周五低点正好位于这个区间,股指尾盘被拉回到到该区域上方收盘,显示多方依然把握主动。因此,本周前半段走势就显得非常关键,股指守住上述区域则SPX继续在SMA200和50之间震荡、后续伺机继续上行的可能性就大增。周一收长下引线十字星线或者中阳线是多方反攻的信号,如果周一收出中等或者大阴线,股指就需要继续下探寻找支撑。

如果股指周初再次失守年线,那么下方2728-2710区域就成为多头最后的防线了。这也是上期文章回撤Leg的下限位置。IHS形态能否成立,中期调整是否就此结束,关键要看该区域能否成为最终支撑。失守该区域意味着本轮反弹夭折,后续走势就会演变成多种可能性(详见前期周报描述)。鉴于目前标普小时级别时间窗口已经非常接近超卖区域,股指在上述第一或者第二区域获得支撑、再次反弹的可能性非常大,本周还不必过于悲观。股指近期阻力或者后续决定性的转折点依然看SPX能否站上2815及SMA50完成形态的最后确认。

从具体操作策略来说,如果两周前根据周报提示进场抢反弹,或者中长线试探性建立的仓位(详见Oct 28《市场进入至暗时刻,投资价值开始浮现》),本轮反弹获利已经非常丰厚。短线交易者上周冲高时应该已经锁定大部分利润离场(上周文章提示“短线活跃交易者可以在日线前期高点、重要均线(SMA50)或者起跌平台处锁定利润,落袋为安,等待下一波操作机会。”)。如果本周股指在前述两个区域获得支撑,可再次积极介入。

中长线交易者可以继续持有仓位不动,耐心等待股指二次探底结果明朗,目前阶段尚不宜继续扩大仓位。对于熟悉期权操作的读者,上周逢高加对冲,保证部分利润是更佳选择(上期文章提示中长线投资者“可以逢高加对冲,耐心等待底部形态确认完成再加仓,以保证已经到手的利润不要变成亏损为原则。”)。对于手中反弹盈利超过20%的品种,减仓锁定部分利润是合理的选择。本周可密切关注前述两个区域,如果股指再次从支撑回升可顺势小幅加仓。

具体品种选择方面:下半年一直逆市上涨的消费巨头WMT和HD本周将公布财报,股价能否继续突破历史高点上台阶是主要看点。如果届时业绩不佳股价就此回落,不仅会影响消费板块整体走势,而且由于该板块一直是近期支撑股指的主要力量,如果大盘失去支撑,股指在前述区域止跌的可能性就大大减小,大盘寻底之路会变得更加漫长。反之,如果消费龙头股能继续带动其它品种走高,年底股指尚可能再次试探前期历史高点。

其它板块目前呈现的都是混合状态。各行业内多数个股形态依然没有得到修复,尚需要更多时间调整。尤其是本轮强劲反弹的科技龙头FAANG、银行GS、制造也CAT、HON、DE、MMM等均遭遇日线关键压力后开始大幅回撤,给股指带来极大压力。本周需要密切关注这些品种能否尽快止跌。前期人气板块芯片股近期整体表现不佳,龙头品种NVDA本周财报也可留意。此外,近期市场热捧的大麻板块本周将密集公布财报。该板块前周跌破关键支撑位置,上周反弹后回落,多数形成破位走势,能否借ER快速完成修复本周也值得特别留意。

重要基本面事件日程:

宏观数据:

本周重量级宏观经济数据不多,周三CPI数据是市场关注的重点。周四零售数据、周五工业产出也可关注。

企业财报:

截止周五已有89%标普成分股公布业绩。18Q3盈利同比增长+24.9%,营收同比增长+8.5%。SPX前瞻市盈率为15.6,低于5年期均值16.4和10年期均值14.5。目前市场向下修正预期,18Q4盈利+15%,营收+6.8%。19Q1 盈利+6.0%,营收+6.6%。19Q2盈利+6.5%,营收+5.1%。

本周将有16 家标普500成分股公司披露业绩,包括道指成分股CSCO、HD和WMT。多家中概股密集公布财报。部分重要公司财报日程如下(数据来源:Nasdaq网站):

周一: ATHM、YRD、YY

周二: AAP、BZH、CRON、GDS、DQ、HD、PETQ、TLRY、TSN、WIX

周三: GOOS、CGC、CSCO、M、NTES、NTAP、QIWI、VIPS、WPM、ZTO

周四: AMAT、CSIQ、HTHT、JCP、JWN、NVDA、WMT

周五: HP、VIAB

(由蓝老师主持的第12期期货实战课程11月17日开新班,课程咨询和报名请联系客服:该Email地址已收到反垃圾邮件插件保护。要显示它您需要在浏览器中启用JavaScript。 )

上周美股综述(Nov 05 - 09)

大盘指数:美国中期选举尘埃落定,美联储维持利率不变,18Q3财季基本落幕。四大股指连续第二周回升。罗素2000本周冲高回落收盘1549,微涨+1点,涨幅+0.1%。纳指本周+50点,涨幅+0.68%。 大市值股票表现较好,道指本周+718点,涨幅+2.84%。标普全周最高2815点,最低2717点,收盘2781,上涨+58点,涨幅+2.13%。

商品:油价周线五连阴。全周最高$64.14,最低$59.26,收盘$60.19,下跌-4.67%。黄金继续休整,全周最高$1238,最低$1207,收盘$1208,跌幅-2.0%。美元指数再次冲击前期高点96.86,全周最高96.85,最低95.49,收盘96.73,上涨+0.41%。 恐慌指数本周回落-11%报17.36。 芝加哥期权交易所指数Put Call Ratio报1.12(上周1.12)。

板块表现:标普重新划分后共11大板块。本周除通讯服务整体下挫-1.03%外,其余全部上涨。医疗+4.13%领涨,其次是房产+3.69%和公用事业+3.24%。分类行业涨幅较大的包括餐饮、软饮料、食品、药品零售、保险、医疗服务、供气、REITs等。下跌居前的包括玩具、博彩、服饰、汽车零部件、家具、酒店、网络、铝、矿业、油田设备与服务等。

市场深度:本周两市股票涨跌比3538:2830(上周4431:1918 )。创52周新高股票303 家(上周190),创52周新低股票数547 家(上周1296)。价格位于SMA200年线上方的股票占比34.2 %(上周32.3%)。

注:以上内容仅代表作者个人观点,供学习交流之用。读者应自行判断,并对自己的投资行为负责。Stay With the Price Action!